Abogado Reclamaciones bancarias en Málaga

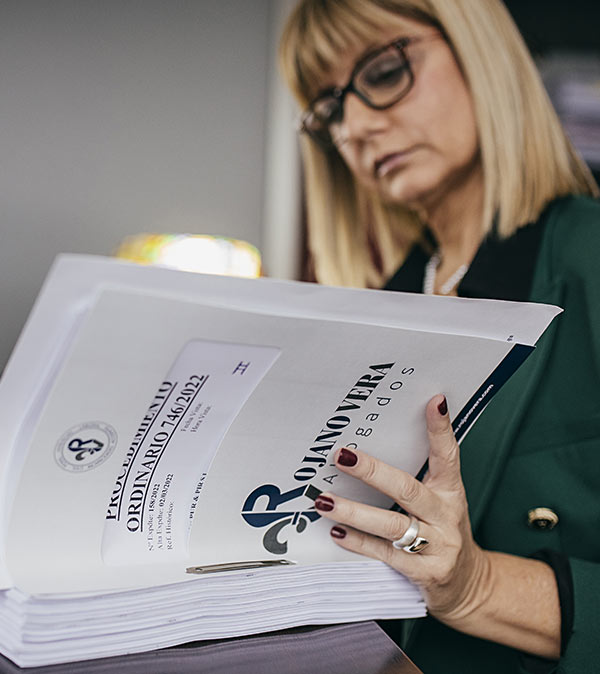

Rojano Vera Abogados

Si tu banco te ha cobrado comisiones abusivas, cláusulas suelo ocultas, gastos de hipoteca improcedentes o productos financieros tóxicos, en Rojano Vera Abogados reclamamos tu dinero con éxito comprobado. Especialistas en reclamaciones bancarias en Málaga, analizamos tus contratos, calculamos lo que te deben y te representamos ante bancos y tribunales.

Hemos recuperado millones de euros para particulares y empresas frente a entidades bancarias. Trabajamos con éxito a % y sin riesgo inicial para ti.

- 1ª Consulta gratuita

- Financiación sin intereses

4 Despachos en Málaga

Estamos cerca de ti: puedes encontrarnos en Málaga Centro, Teatinos, Cártama y Fuengirola, atendiendo a clientes de toda la provincia con reclamaciones contra bancos en Málaga por prácticas abusivas. También ofrecemos análisis online gratuito de tus extractos bancarios y contratos.

- Diagnóstico en 24h: detectamos cobros indebidos que el banco te oculta.

- Sin riesgo: cobramos % del éxito, nada si no recuperamos.

- Resultados reales: más de 95% de sentencias favorables en reclamaciones bancarias.

Solicita tu revisión gratuita de contratos bancarios ahora.

¿Qué reclamaciones bancarias puedo hacer en 2026?

En Málaga puedes reclamar cláusulas suelo ocultas, IRPH, comisiones de apertura, gastos hipotecarios, seguros vinculados abusivos, intereses de tarjetas revolving, comisiones por descubierto, por reclamación de posiciones deudoras y muchos otros cobros indebidos. El Tribunal de Justicia de la UE y el Supremo siguen anulando estas prácticas bancarias abusivas.

Las reclamaciones más habituales incluyen devolverte lo cobrado en exceso durante 15 años atrás, más intereses legales. En Rojano Vera Abogados identificamos todas las irregularidades en tus contratos y calculamos exactamente cuánto te deben con informe pericial incluido.

¿Cómo saber si mi hipoteca tiene cláusulas abusivas?

Revisa si tu hipoteca incluye cláusula suelo sin información previa clara, limitación del IRPH, devolución de gastos de notaría, registro y gestoría, seguros obligatorios o intereses variables manipulados. Si firmaste antes de 2013, tienes muchas probabilidades de éxito.

Envíanos copia de tu escritura y recibos: en 24 horas te decimos si puedes reclamar y cuánto te devolverán. Hemos conseguido sentencias que obligan a bancos a devolver hasta 30.000€ por hipoteca en Málaga.

¿Qué plazo tengo para reclamar contra mi banco?

5 años desde que se te cobró la cantidad abusiva, por lo que en hipotecas de hace 15 años puedes reclamar los últimos 5 años más los intereses generados. Para tarjetas revolving y productos complejos, el plazo puede ser diferente.

Actúa ya: cada día que pasa, el banco sigue cobrándote indebidamente. En Rojano Vera Abogados revisamos tus últimos 10 años de movimientos para maximizar la reclamación.

¿Cómo funciona el proceso de reclamación bancaria?

1) Revisión gratuita de contratos y movimientos; 2) Reclamación extrajudicial al banco (95% la rechazan); 3) Demanda judicial con pericial; 4) Vista (15min); 5) Sentencia en 6-9 meses con devolución inmediata. El banco paga costas.

No necesitas ir al juzgado: todo telemático. Cobramos un % de lo recuperado, nada si pierdes.

Solicita información

Consulta gratuita con nosotros

En Rojano Vera Abogados contamos con un equipo experto en distintas áreas del Derecho. Pide tu consulta gratuita con un abogado especialista. Cuatro sedes en Málaga para atenderte.

Opiniones de nuestros clientes

Nuestro equipo

Solicita información

633 225 855

633 225 855